ExitStrategier

Vad har du för exitstrategi? Det bör du ha ett svar på innan du gör en investering.

I avsnitt #168 från 25 Minuter med Syding & Sunström diskuterar vi ExitStrategier.

Vad tänkte taxichaufförer i New York när de villigt betalade 6 miljoner kr för tillstånd att köra taxi? Antagligen inte på hur lång tid det skulle ta att få tillbaka pengarna.

Vad har du för exitstrategi? Det bör du ha ett svar på innan du gör en investering.

Summering:

-

Ingen – Buy and Hold

-

Utdelningstrategi – få tillbaka tillräckligt med utdelning för att få tillbaka grundsumman. Köp aldrig utdelningsaktier när de är historiskt dyra.

-

Tillväxtstrategi – bolaget ska öka i värde genom att försäljningen/vinsten växer så kan du sälja dyrare i framtiden.

-

Uppvärdering – bolaget är lågt värderat men du tror t.ex tillväxten kommer öka och bolaget får en högre värderingsmultipel i takt med det.

-

“Sköldpaddorna” – du köper utan att ha koll på varken bolaget, dess värdering, eller när du ska sälja….. i förhoppningen om att kunna sälja dyrare till någon annan vid obestämd tidpunkt.

-

Uppköp – du räknar med att bolaget blir uppköpt av en större aktör. T.ex en konkurrent eller Private Equity-bolag. Tre orsaker till premiumpris vid uppköp: Synergi, Toppen av en cykel, Hype Cycle.

Mer detaljer:

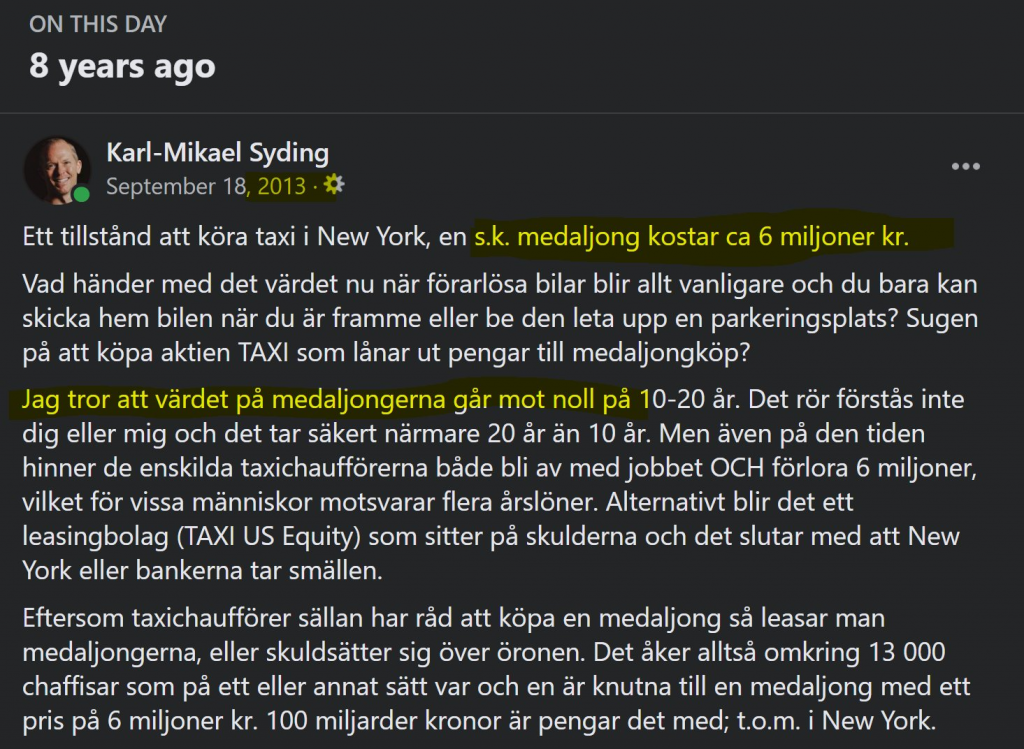

2013: NY taxitillstånd kostade över 1 miljon dollar. Jag hade då som FB-status att de såklart går till noll i framtiden. 2019 hade priset redan fallit 90%. Vad hade en tillståndsköpare för exit-strategi för sin investering? Taxiinkomster? Sälja tillståndet? Totalt värde i NY var över 100 miljarder kr (13 000 st). Vad var alternativet: investera pengarna (eller inte låna) samt jobba med något annat.

Vad har du för exitstrategi? Det bör du ha ett svar på innan du gör en investering. Jag skulle kunna gå så långt som att säga att det är din enskilt viktigaste investeringsanteckning du bör göra innan du trycker på köpknappen.

Det här är några av de vanligaste exitstrategierna:

1) “Ingen”, dvs köpa med avsikt att aldrig sälja, också känt som “bah!” (Buy And Hold). Som jag inledde med att säga så måste man ha en exitstrategi. Annars är pengarna bortkastade, bortlämnade utan någon väg tillbaka. Som skylten i American Psycho säger “This is not an exit”.

2) “Utdelning”, dvs behålla aktien för alltid, men räkna med utdelningar, att företaget kommer dela ut tillräckligt med pengar för att investeringen ska vara värd det. Den riktiga exiten överlämnas åt ens arvingar, men utdelningarna är din exitstrategi.

Om man köper “Utdelningsaktier” eller “Kvalitetsaktier” är den enskilt viktigaste faktorn TÅLAMOD. Att vänta på en stor omotiverad dipp, eller en rejäl krasch. Så kan man köpa det säkra kassaflödet för kanske halva priset. Vilket gör enorm skillnad på lång sikt. Motsatsen gäller även: Köp inte dessa aktier när de är populära och dyra.

3) “Tillväxt”, du räknar med att bolaget växer, att försäljningen, vinsten eller tillgångarna är större i framtiden, samt att du kan sälja aktien på en värderingsmultipel som är hög nog (rimligen samma som idag) för att du ska göra vinst. Tillväxt vs Värdering är punkter på ett och samma spektrum, men är värt att precisera vilken komponent man räknar mest på.

Lätt att göra fel här:

*Det är svårt att förutspå framtida tillväxttakter.

*Det är ofta hög konkurrens i dessa aktier, många andra smarta.

*Det är lätt att bli överoptimistisk och tro man hittat “den bästa aktien”.

4) “Uppvärdering”, du räknar med att marknaden med tiden ska betala mer per intäktskrona, vinstkrona eller tillgångskrona i framtiden än idag. T.ex. kanske du förväntar dig att P/E-talet ska stiga från 12 till 18, samtidigt som vinsten åtminstone inte faller så mycket att kursen ändå blir lägre. Normalt räknar en multipelinvesterare med att företaget både växer (kanske t.o.m. accelererar till en högre tillväxt än idag) och att värderingsmultipeln höjs.

Exempel på när detta går:

*Stigande organisk tillväxt (gärna som överträffar förväntningarna)

*Ökat nyhetsflöde av positiva nyheter.

*Det kluriga med detta är att det brukar vara tillfälligt. Dvs sällan är det en bestående uppvärdering.

*Och även i vissa fall då det ÄR bestående, så kan det överprissättas.

Det är detta som menas med ordspråket att “Nothing goes up in a straight line.”

5) “Sköldpaddorna”, du hoppas att någon annan ska köpa aktien av dig för ett högre pris, utan att fundera över varför detta skulle ske eller vem denna någon är, dvs din strategi är att hålla tummarna att någon annan tänker som du (..att någon tredje…). Den här strategin består av sköldpaddor hela vägen ned. OBS: “Hope is not a strategy”.

Farligt.

Man måste kunna räkna på’ett.

Och även om man inte kan räkna på det exakt, måste man kunna gissa någorlunda på sannolikheter. Om man inte gjort det, eller ej kan göra det, är det för svårt.

6) “Uppköp”, att bolaget köps upp av ett annat bolag, en industriell (t.ex. en konkurrent) eller finansiell (t.ex. ett Private Equity-bolag) köpare. Uppköpsstrategin är ett specialfall av övriga strategier. Utköparen måste ju i sin tur ha en exitstrategi, t.ex. 1) BAH/DIV: att dela ut vinsterna från företaget till sig själv, eller 2) Tillväxt/Värdering/Sköldpadda: sälja bolaget till någon annan som har eller inte har en exitstrategi.

Varför/Vilka anledningar finns det till att uppköparen ska betala ett premiumpris?

*Synergi

*Toppen av en cykel

*Hype Cycle

SVAR på EXITFRÅGAN:

Vinst x Vinstmultipel nu och sen. Kombo av tillväxt och sentiment. Samt absolut vinst = avkastning = “utdelning”. En korrekt värdeinvesterare får alltid rätt.

Din ultimata exit: Vad är ditt livsmål? Vad vill du uppnå med dina investeringar?

- Ett liv i lyx eller lättja,

- att kunna hjälpa andra, ha råd med välgörenhet,

- trygghet för din familj,

- ära, status och berömmelse,

- att kunna vara generös mot dina vänner?

Fundera noga igenom vad ditt slutmål är, så kanske det blir lättare att välja typ av investeringar, risknivå, tidsperspektiv mm.

I den norska TV-serien EXIT användes ordet i betydelsen tjäna så mycket pengar att man kan sluta jobba eftersom man ju hatar jobbet. En variant är FIRE-rörelsen, att kunna sluta jobba så tidigt som möjligt — ibland verkar det som det ska ge genom maximal nedskalning av levnadsstandarden. George Costanza i Seinfeld. Problemet är om det leder till låg livskvalitet genom att anstränga sig onödigt hårt för att undvika produktivt arbete.

I praktiken innebär det 5-15 mkr i “ung” ålder och kunna compounda det över index.

Undantaget är om man har väldigt dyra hobbyer eller vill köpa lyxföremål.

EXIT – FAQ

När ska du sälja en aktie som gått bra? (om blivit dyr eller du har bättre alternativ)

När ska du inte? (fortfarande billig, momentum, tidigt på hypekurvan, dyrt blir ofta dyrare)

När ska du sälja en aktie som gått dåligt? (stop-loss för mentalt lugn, om verksamheten har problem, om du har bättre alternativ)

När ska du inte? (Om du skulle köpt aktien nu om du inte ägde den)

RANGORDNA dina alternativ, se till att ha alternativ och koll på deras relativa attraktion, vikta om din portfölj minst årligen eller vid rörelser stora som 1-2 årsavkastningar.

Praktiska exempel:

- Twitter – som Micke gick igenom i Videopresentationen. Kan köpas av Facebook (eller vilken som helst av de största internetspelarna: AMZN, MSFT, APPLE, GOOG.

- Oscar Properties? Fortfarande låg värdering, bra ägare, bra affärer i verksamheten, men kursen fortsätter nedåt. Ska man ge upp? Exit-dags?

- Uranbolag – Om spotpriset för uran stiger över $100, för att inte nämna $150-200+, så kommer det bli en stor konsolidationsvåg. Azarga Uranium blev nyligen uppköpta. I första hand kommer de största projekten köpas (som t.ex Bannerman, Goviex)… I andra hand ger det läge för de mest spekulativa Explorers, som har stora indicated/inferred Resources, eller har störst potential. De kommer inte hinna producera denna cykel, men de kan bli uppköpta till hög multipel. Typ: U308.

- FTSE är värderad till ca hälften av S&P 500. Eller uttryckt annorlunda, stora bolag listade i USA har ungefär dubbelt så höga värderingar som stora bolag i England. De är antagligen inte dubbelt så bra. Detta ger ett läge för de “dyra” bolagen i USA att göra uppköp (M&A) av de brittiska, genom möjligen: (1) aktieemissioner, (2) köpa bolaget för egna aktier, (3) låna pengar i USA genom att ge ut stora företagsobligationer till låg ränta, (4) köpa bolaget med egen kassa, om de har.

- Bra artikel om detta här: https://www.forbes.com/sites/investor/2021/08/25/ftse-takeovers-10-companies-on-the-brink/ BAE Systems står ut som ett säkert bolag, om detta blir en grej.

Denna vecka (19-26 september) kontaktar vi Tidiga Ansökare för Finanskursen.

Nästa vecka öppnar hemsidan för alla som ej redan gjort en tidig ansökan.

Finanskursen 2021