Kassaflöde: “Det enda korrekta sättet att värdera ett projekt eller företag”

Som investerare bör din första fråga vara: “Hur mycket pengar får jag i handen — och när?”

För att besvara denna fråga, krävs ofta att du gör en s.k DCF-beräkning (Discounted Cash Flow). Det innebär att du räknar ut nuvärdet av framtida betalningsströmmar–och vad de skulle vara värda om du fick ut dem i handen här och nu, istället för att vänta.

Detta, i sin tur, kräver en Diskonteringsränta.

Diskonteringsräntan är talet du använder för att räkna ut nuvärdet från framtida kassaflöden.

Det kan vara svårt att välja en diskonteringsränta, för det finns många sätt att välja mellan. Det lättaste är att använda din närmaste alternativkostnad.

Enklaste exemplet:

Den enklaste typen av projekt är att låna ut 100kr mot att få tillbaka 110kr om ett år. Det är värt 110-100=10kr, givet att man inte räknar med någon tidskostnad.

Vid en tidskostnad på 10% per år blir projektets värde 0kr, eftersom utflödet idag är värt -100kr och inflödet på 110 som sker om ett år är värt 110/1,1=+100kr..

Svårare exempel?

Vid analys av större företag (som publika aktiebolag) blir det mer komplicerat. Då måste man ofta titta på deras kassaflödesanalys, från årsredovisningen.

Vi kommer gå igenom detta i mer detalj i nästa veckas avsnitt av “25 Minuter” och kommande utskick av Finansbrevet.

Mer om Diskonteringsränta:

Diskonteringsräntan är själva kruxet i uträkningen av framtida kassaflöden.

Såhär ser beräkningen ut:

NPV = F / (1 + i)^n

NPV = Diskonterat nuvärde av framtida kassaflöden

F = Framtida kassaflöden

i = Diskonteringsränta

n = Antal år

Utan en realistisk diskonteringsränta kan du få fram alla möjliga konstiga siffror. Så det är viktigt att du använder en diskonteringsränta som du själv förstår och är bekväm med.

Det finns många sätt att välja diskonteringsränta, och det är ett komplicerat ämne (som många fastighetsföretag, investeringsbolag, och hedgefonder är villiga att att spendera stora mängder pengar på—t.ex genom att köpa dyra rapporter från PWC).

Det enklaste sättet att välja diskonteringsränta är att sätta din egen närmaste alternativkostnad. D.v.s: vad du annars skulle gjort med ditt kapital under denna tid—och hur snabbt det hade fått pengarna att växa.

Här är de vanligaste exemplena på folks alternativkostnad:

- Ränta på bankkonto

- Obligationsränta

- Utdelning på ditt bästa värdepapper

- Tillväxttakt på ditt bästa värdepapper

Tre ytterligare exempel som gäller endast för vissa:

- Att låna ut pengar till folk för en särskild ränta

- Din intjäningsförmåga på eget projekt (ex: konsult eller entreprenör)

- Ditt eget företags lönsamhet

Du kan även fråga andra investerare vad för diskonteringsränta de använder sig av. Eller kontakta din mäklarfirma (Avanza, Nordnet, etc).

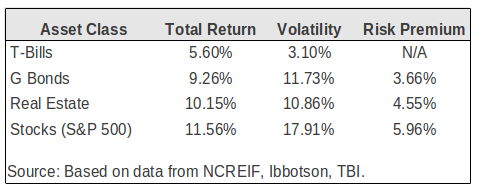

Här är några exempel på historisk avkastning från olika säkra tillgångar du skulle kunna använda som din närmaste alternativkostnad i en DCF-beräkning.

* * *

Veckans mindset: Skillnaden mellan resultaträkningen och kassaflödet är att kassaflödet är de faktiska pengarna, medan resultaträkningen är en slags berättelse över lönsamheten.

När du går igenom företagets finansiella rapporter för att få en hum om dess framtida värde, håll det så enkelt som möjligt:

Veckans tips: Prognosticera en rad i taget.

Mikaels process: Gör för en variabel i taget rimliga antaganden om (1) tillväxt, (2) marginaler och (3) kapitalbindning, givet vad du vet om de historiska trenderna, företagets officiella målsättning och prognoser (“guidance”), samt om: händelser i omvärlden, konkurrenssituationen och den generella ekonomin.

Vanlig fråga: ”Hur långt bak i tiden bör jag gå tillbaka när jag kollar på finansiella rapporter? Hur mycket datamaterial behöver jag gå igenom för att förstå tillräckligt?”

Kort svar: Gå tillbaka så många år som bolagets verksamhet/affärsmodell varit densamma.

Längre svar: Beakta hur mycket data i djup (antal år) och bredd (antal variabler) du faktiskt har användning för. Om företaget är detsamma för tio år sedan som idag, kan du utgå från att det fortsätter i denna takt. Angående prognoser för framtida år, överväg om det är värdeskapande (prognoser långt fram i tiden blir mer och mer osäkra och meningslösa).

Fortsättning följer. . .

Mer praktiska knep för kassaflödesanalys, prognoser och värdering i kommande Finansbrev.

Läs om skillnaden mellan Fritt Kassaflöde och operativt kassaflöde:

Läs vidare om kassaflöde:

- Kassaflöde del 2: Branschskillnader

- Så gör du en prognos för marginaler, försäljning och kassaflöden (Avancerad)

Lyssna dessa två podcastavsnitt om kassaflödesanalys: